С 25 июля российские банки смогут блокировать подозрительные операции. Это нужно, чтобы защитить граждан от мошенников, объяснили в ЦБ. Разбираемся вместе с экспертом, в каких случаях перевод может быть заморожен и почему он подпадает под сомнительный.

Новые правила

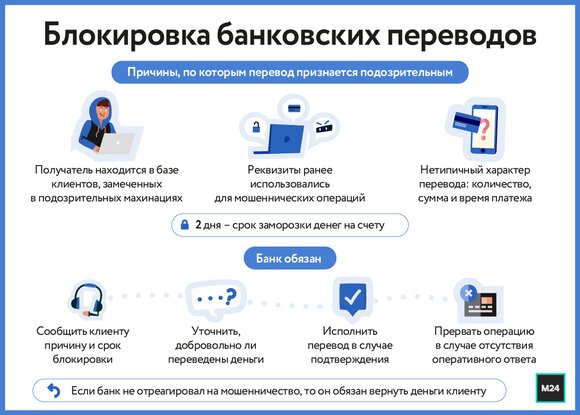

Российские банки начнут блокировать подозрительные переводы в рамках поправок к закону "О национальной платежной системе". По новым правилам деньги заморозят на два дня, если получатель есть в базе данных Банка России о случаях и попытках мошеннических операций.

Организации, которая этого не сделала, придется вернуть клиенту потерянные средства в течение 30 календарных дней при переводе внутри страны и 60 – для трансграничного. Для компенсации необходимо будет написать заявление в банке, пояснили в ЦБ.

Банк будет обязан сообщить клиенту причину и срок блокировки. Однако если спустя два дня владелец денег все равно захочет перевести их на тот же счет, организация обязана будет незамедлительно это исполнить. В таком случае она уже не понесет никакой ответственности, предупредили в Банке России.

Все под контролем

При блокировке операции деньги останутся на счету клиента, заметил в беседе с Москвой 24 президент Ассоциации российских банков (АРБ) Гарегин Тосунян. По его словам, перевод заморозят, пока его не подтвердит отправитель.

При этом, если клиент не отреагировал на сообщение кредитной организации в течение двух дней, операцию так же прерывают. Однако, по мнению эксперта, из-за этого у пользователя могут возникнуть неприятные последствия.

"Например, когда он должен был в конкретный срок отправить деньги, но банк по тем или иным причинам посчитал операцию мошеннической. Поэтому единственное решение – оперативно реагировать на сообщения. Организации в свою очередь тоже должны быстро все проверять и ставить клиентов в известность", – добавил он.

У банка будет ряд причин признать операцию подозрительной, заметил Тосунян. Например, счет получателя находится в реестре ЦБ о клиентах, замеченных в подозрительных операциях. Или если реквизиты ранее использовались для мошеннических махинаций. Кроме того, банк может насторожить нетипичный характер перевода: будет учитываться их количество, сумма и время платежа, пояснил эксперт.

Все эти меры нужны, чтобы ужесточить контроль за злоумышленниками и сократить число финансовых преступлений, заключил Тосунян.

Собянин рассказал, как улучшат инфраструктуру около станции "Воронцовская" БКЛ

Собянин рассказал, как улучшат инфраструктуру около станции "Воронцовская" БКЛ

Шмакова Екатерина

Шмакова Екатерина