Каждый пятый трудоспособный россиянин имеет два или более кредитов, при этом каждый третий испытывает сложности с выплатой задолженности, утверждают аналитики. Разбираемся, как правильно взять займ, как быстрее его погасить и на какие цели не стоит брать деньги у банка.

Сложности с погашением

56% россиян сообщили о наличии у них займов на сегодняшний день, при этом 28% имеют один кредит, еще 20% – два, а 8% – от трех и больше. По сравнению с августом 2023 года доля тех, кто имеет более двух долговых обязательств, выросла (в последний месяц лета о наличии одного кредита сообщали 35% респондентов, двух – 14%, а трех и более – 5%), сообщает Газета.ру со ссылкой на опрос сервиса "Кредитный помощник".

По данным аналитиков, 22% россиян признаются, что им сложно обслуживать кредит, еще 13% – что "очень сложно", а каждый пятый (21%) периодически пропускает график погашения.

Исследование также показало, что 42% опрошенных тратят на выплату кредита 10–30% дохода, еще 24% отдают на это 30–50% зарплаты. Есть и те (18%), у кого ежемесячные выплаты отбирают более 50% дохода, а 4% тратят на погашение свыше 80% бюджета.

Брать или не брать?

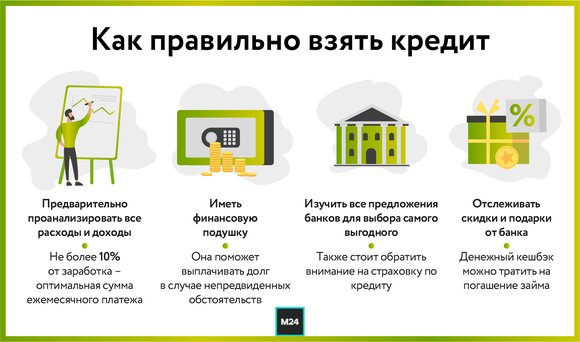

Для того чтобы не загнать себя в долговую ловушку, перед оформлением кредита важно проанализировать все расходы и доходы, а также иметь денежную подушку. В идеале сумма ежемесячного платежа не должна превышать 10% от совокупного заработка, рассказала Москве 24 финансовый советник, предприниматель Наталья Жукова.

По ее словам, прежде чем взять кредит, важно хорошо подумать – так ли нужна эта покупка. Например, не стоит брать займ на дорогостоящий смартфон, если зарплата составляет 30–40 тысяч рублей. Зачастую такую ошибку совершает молодежь: эйфория от покупки быстро пройдет, а денежное обязательство останется, предупредила эксперт.

Жукова уверена, что ни в коем случае не стоит брать в долг у банка на инвестиции. Особенно вкладываться в сомнительные проекты, пользоваться неклассическими схемами. Так можно остаться и без прибыли, и с кредитом, подчеркнула специалист.

Если покупка объективно полезна и займ нужен, эксперт порекомендовала сделать следующие вещи.

- Проанализировать свое финансовое положение, составить четкий список доходов и расходов. Понять, насколько комфортно будет выплачивать запланированную сумму кредита.

- Прежде чем взять займ, неплохо было бы позаботиться о финансовой подушке. Она рассчитывается по схеме: сумма обязательных ежемесячных расходов, включая будущий платеж по кредиту, умножается на шесть месяцев. Такой "запас" поможет выплачивать долг в случае временной потери работы.

- Необходимо изучить все предложения банков и найти самое выгодное. Если у человека есть зарплатная карта в одной из финансовых организаций, то, скорее всего, там ему предложат более льготные условия.

- Нужно убедиться, что сумма ежемесячной выплаты не будет превышать 10% от дохода.

- При оформлении просмотреть предложения по страховке – это поможет при тяжелой жизненной ситуации или потере заработка.

"Кроме того, не стоит набирать много займов, в том числе кредитных карт. Если платеж по карте будет просрочен, проценты там намного выше, чем при потребительском кредите", – добавила Жукова.

Как выплатить быстрее?

Самый оптимальный инструмент быстрого погашения займа – досрочные выплаты, которые будут больше ежемесячного платежа. В таком случае лучше всего сокращать срок кредита – так переплата за проценты будет меньше.

Кроме того, важно отслеживать скидки и подарки от банка. Некоторые организации предлагают денежный кешбэк – его тоже можно тратить на погашение займа.

Если человек имеет два-три кредита и сумма становится непосильной, эксперт предложила три стратегии.

"Первая – "снежный ком": нужно взять самый маленький кредит и выплатить его быстрее всего, затем взяться за следующий. Вторая стратегия – "лавина": необходимо начать с займа с самой большой кредитной ставкой, потому что там наибольшая переплата, и погасить сначала его", – объяснила Жукова.

Третий вариант – "сугроб". Это когда человек пользуется процедурой рефинансирования и объединяет все кредиты в один. Так увеличивается срок платежа, зато процент будет гораздо меньше, чем по двум-трем кредитам, объяснила специалист.

Если же займ совсем в тягость, можно воспользоваться процедурой банкротства. Однако к этому вопросу тоже стоит подойти взвешенно и обязательно проконсультироваться с юристом, так как такой вариант подразумевает немало подводных камней, заключила эксперт.

Собянин рассказал, что в 2024 году в Москве установили 10 памятников

Собянин рассказал, что в 2024 году в Москве установили 10 памятников

Мартовская Маргарита

Мартовская Маргарита